Warum Alternativen zur Bankfinanzierung nutzen?

Alternative Finanzierungswege bieten oft mehr Flexibilität als traditionelle Bankkredite

Die klassische Bankfinanzierung stößt für viele Unternehmen an ihre Grenzen. Laut aktuellen Studien sind über 20% der kleinen und mittelständischen Unternehmen nicht davon überzeugt, im Bedarfsfall einen Bankkredit zu erhalten. Die Gründe dafür sind vielfältig:

- Strenge Bonitätsprüfungen erschweren den Zugang

- Langwierige Genehmigungsprozesse verzögern wichtige Investitionen

- Hohe Anforderungen an Sicherheiten, oft mit persönlicher Haftung

- Standardisierte Kreditmodelle passen nicht zu individuellen Bedürfnissen

- Bankkredite belasten die Bilanz und das Eigenkapital

- Geringe Flexibilität bei sich ändernden Geschäftsbedingungen

- Schwierigkeiten für innovative Geschäftsmodelle oder Start-ups

- Abhängigkeit von einer einzelnen Finanzierungsquelle

Alternative Finanzierungsmethoden bieten hier entscheidende Vorteile: Sie sind oft flexibler, schneller verfügbar und können gezielt auf spezifische Unternehmensbedarfe zugeschnitten werden. Zudem ermöglichen sie eine breitere Aufstellung der Finanzierungsquellen und reduzieren so die Abhängigkeit von einzelnen Kapitalgebern.

Peer-to-Peer-Finanzierung: Direkte Verbindung zu Kapitalgebern

P2P-Plattformen verbinden Unternehmen direkt mit potentiellen Investoren

Die Peer-to-Peer-Finanzierung (P2P) hat den Finanzmarkt revolutioniert, indem sie Unternehmen direkt mit Kapitalgebern verbindet – ohne den Umweg über traditionelle Banken. Diese Form der Unternehmensfinanzierung ohne Bank nutzt digitale Plattformen, um Kapitalnehmer und -geber zusammenzubringen.

So funktioniert die P2P-Finanzierung

Prozess der Peer-to-Peer-Unternehmensfinanzierung:

- Unternehmen stellt Finanzierungsantrag auf einer P2P-Plattform

- Plattform prüft Bonität und Geschäftsmodell

- Bei positiver Bewertung wird das Projekt für Investoren freigeschaltet

- Investoren können Beträge ihrer Wahl investieren (oft ab 50€)

- Nach erfolgreicher Finanzierung erhält das Unternehmen das Kapital

- Rückzahlung erfolgt in festgelegten Raten mit Zinsen

Bekannte P2P-Plattformen für Unternehmensfinanzierung

| Plattform | Finanzierungshöhe | Laufzeiten | Besonderheiten |

| auxmoney | 1.000€ – 50.000€ | 12 – 84 Monate | Auch für Selbstständige mit geringerer Bonität |

| CONDA | 100.000€ – 5 Mio. € | 3 – 10 Jahre | Fokus auf Wachstumsfinanzierung, digitale Wertpapieremissionen |

| Funding Circle | 10.000€ – 250.000€ | 6 Monate – 5 Jahre | Speziell für etablierte KMU |

Vorteile der P2P-Finanzierung

- Schnellere Bearbeitung als bei Bankkrediten

- Oft geringere Anforderungen an Sicherheiten

- Flexible Konditionen und Laufzeiten

- Transparente Prozesse und Kosten

- Auch für Unternehmen mit geringerer Bonität zugänglich

Nachteile der P2P-Finanzierung

- Tendenziell höhere Zinssätze als bei Bankkrediten

- Öffentliche Präsentation des Vorhabens erforderlich

- Risiko der unvollständigen Finanzierung

- Plattformgebühren können die Gesamtkosten erhöhen

- Weniger reguliert als der traditionelle Bankensektor

Private Investoren als Kapitalquelle

<div class=”img-container”>

Private Investoren bringen neben Kapital oft wertvolles Know-how mit

</section>

Die privaten Investoren stellen eine wichtige Alternative zur Unternehmensfinanzierung ohne Bank dar. Anders als bei reinen Kreditgebern geht es hier oft um mehr als nur Kapital – viele Investoren bringen wertvolles Branchenwissen, Netzwerke und strategische Unterstützung mit ein.

Verschiedene Arten privater Investoren

Business Angels

Vermögende Privatpersonen, die in frühen Phasen investieren. Sie bringen neben Kapital (typischerweise 25.000€ bis 250.000€) auch Expertise und Netzwerke ein. Ideal für Start-ups und junge Unternehmen mit innovativen Geschäftsmodellen.

Venture Capital

Professionelle Investmentfonds, die größere Summen (ab 500.000€) in wachstumsstarke Unternehmen investieren. Erwarten sie hohe Renditen und nehmen sie aktiven Einfluss auf die Unternehmensentwicklung. Geeignet für skalierende Unternehmen mit hohem Wachstumspotenzial.

Family Offices

Vermögensverwaltungen wohlhabender Familien, die langfristige Investitionen suchen. Sie bieten oft geduldiges Kapital ohne kurzfristigen Exitdruck. Besonders interessant für etablierte mittelständische Unternehmen mit stabilen Geschäftsmodellen.

Equity Sharing: Beteiligung statt Kredit

Im Equity Sharing werden Unternehmensanteile gegen Kapital getauscht

Beim Equity Sharing erhalten Investoren Anteile am Unternehmen im Gegenzug für ihr eingebrachtes Kapital. Diese Form der Unternehmensfinanzierung ohne Bank unterscheidet sich fundamental von kreditbasierten Modellen:

Merkmale des Equity Sharings:

- Keine festen Rückzahlungsverpflichtungen

- Investoren partizipieren am Unternehmenserfolg

- Stärkung der Eigenkapitalbasis

- Langfristige Ausrichtung der Finanzierung

- Mitspracherechte für Investoren (je nach Vereinbarung)

Typische Beteiligungsformen:

- Direkte Beteiligung am Stammkapital

- Stille Beteiligung (ohne Eintrag ins Handelsregister)

- Mezzanine-Kapital (Mischform zwischen Eigen- und Fremdkapital)

- Wandeldarlehen (konvertierbar in Eigenkapital)

- Genussrechte (Beteiligung am Gewinn ohne Stimmrechte)

Sind Sie bereit für private Investoren?

Die Aufnahme privater Investoren erfordert eine gründliche Vorbereitung. Lassen Sie sich von Experten beraten, um Ihr Unternehmen optimal für potenzielle Investoren zu positionieren.

Alternative Finanzierungsmodelle im Überblick

Neben P2P-Finanzierung und privaten Investoren haben sich weitere innovative Modelle zur Unternehmensfinanzierung ohne Bank etabliert. Diese alternativen Methoden bieten spezifische Lösungen für unterschiedliche Finanzierungsbedarfe.

Crowdfunding: Die Kraft der Masse nutzen

Crowdfunding mobilisiert viele Kleinanleger für Unternehmensprojekte

Beim Crowdfunding finanzieren viele Kleinanleger gemeinsam ein Projekt oder Unternehmen. Je nach Modell erhalten die Unterstützer unterschiedliche Gegenleistungen:

Reward-Based Crowdfunding

Unterstützer erhalten keine finanzielle Rendite, sondern Produkte, Dienstleistungen oder andere Belohnungen. Ideal für Produktentwicklungen oder kreative Projekte.

Beispielplattformen: Kickstarter, Startnext

Equity Crowdfunding

Investoren erhalten Unternehmensanteile und partizipieren am zukünftigen Erfolg. Geeignet für wachstumsorientierte Unternehmen mit skalierbarem Geschäftsmodell.

Beispielplattformen: Companisto, CONDA

Lending-Based Crowdfunding

Ähnlich wie P2P-Kredite: Viele Kleinanleger gewähren gemeinsam ein Darlehen, das mit Zinsen zurückgezahlt wird. Passt für etablierte Unternehmen mit stabilen Cashflows.

Beispielplattformen: auxmoney, Kapilendo

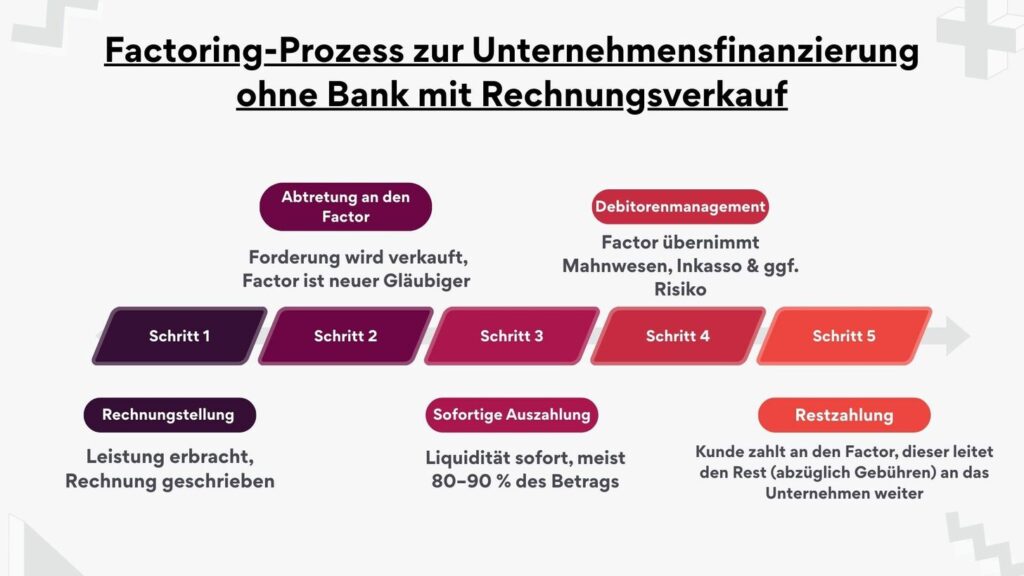

Factoring: Liquidität aus offenen Forderungen

Factoring wandelt offene Forderungen sofort in Liquidität um

</div>Factoring ist eine bewährte Form der Unternehmensfinanz

ierung ohne Bank, bei der offene Forderungen an einen Factoring-Anbieter verkauft werden. Das Unternehmen erhält sofort Liquidität, während der Factor das Ausfallrisiko und oft auch das Mahnwesen übernimmt.

Vorteile des Factorings

- Sofortige Liquidität aus offenen Rechnungen

- Absicherung gegen Zahlungsausfälle

- Entlastung der Buchhaltung und des Mahnwesens

- Planbare Cashflows unabhängig von Zahlungszielen

- Keine Belastung der Kreditlinie bei der Bank

Nachteile des Factorings

- Kosten durch Factoring-Gebühren und Zinsen

- Mögliche Auswirkungen auf die Kundenbeziehung

- Nicht für alle Branchen gleichermaßen geeignet

- Oft Mindestvolumen erforderlich

- Komplexe Vertragsgestaltung möglich

Leasing und Mietkauf: Investieren ohne Kapitalbindung

Leasing ermöglicht die Nutzung moderner Ausrüstung ohne hohe Anfangsinvestitionen

</div>Leasing und Mietkauf sind beliebte Alternativen zur klassischen Unternehmens</p> finanzierung ohne Bank, besonders für Investitionen in Maschinen, Fahrzeuge oder IT-Ausstattung.

Leasing

Beim Leasing mietet

das Unternehmen ei

n Wirtschaftsgut für eine festgelegte Laufzeit gegen monatliche Raten. Nach Vertragsende kann das Objekt zurückgegeben, weiter geleast oder oft zu einem günstigen Restwert übernommen werden.Besonders geeignet für: Technische Geräte mit schnellem Wertverlust, Fahrzeuge, IT-Ausstattung

Mietkauf

Der Mietkauf kombiniert Elemente von Miete und Kauf. Das Unternehmen zahlt monatliche Raten und wird am Ende der Laufzeit automatisch Eigentümer des Wirtschaftsguts. Die Raten sind oft höher als beim Leasing, dafür entfällt die Restzahlung.

Besonders geeignet für: Langlebige Wirtschaftsgüter, Maschinen, Produktionsanlagen

“Leasing und Mietkauf ermöglichen es Unternehmen, moderne Ausrüstung zu nutzen, ohne das Eigenkapital zu belasten. Die monatlichen Raten sind planbar und als Betriebsausgaben steuerlich absetzbar.”

Revenue-Based Financing: Die umsatzbasierte Alternative

Beim Revenue-Based Financing sind die Rückzahlungen an den Unternehmensumsatz gekoppelt

Revenue-Based Financing (RBF) ist ein innovatives Modell der Unternehmensfinanzierung ohne Bank, das besonders für wachsende Unternehmen mit schwankenden Umsätzen attraktiv ist. Anders als bei klassischen Krediten oder Beteiligungen passt sich die Rückzahlung an den tatsächlichen Geschäftsverlauf an.

So funktioniert Revenue-Based Financing

Ein Unternehmen erhält eine Finanzierung und zahlt diese durch einen festen Prozentsatz seiner monatlichen Umsätze zurück. In umsatzstarken Monaten werden höhere Beträge zurückgezahlt, in schwächeren Monaten entsprechend weniger. Dies schont die Liquidität in schwierigen Phasen.

Typische Konditionen:

- Finanzierungshöhe: 50.000€ bis 2 Mio. €

- Rückzahlungsanteil: 3-8% des monatlichen Umsatzes

- Gesamtrückzahlung: 1,3x bis 2,0x des finanzierten Betrags

- Laufzeit: Flexibel, abhängig von der Umsatzentwicklung

Revenue-Based Financing ist besonders geeignet für Unternehmen mit wiederkehrenden Umsätzen, saisonalen Schwankungen oder in Wachstumsphasen. Es verbindet die Flexibilität von Eigenkapital mit der Unabhängigkeit einer Fremdfinanzierung – ohne Abgabe von Unternehmensanteilen.

Vergleich der Finanzierungsalternativen

Die Wahl der richtigen Finanzierungsalternative hängt von individuellen Unternehmenszielen ab

Um die optimale Form der Unternehmensfinanzierung ohne Bank zu finden, sollten verschiedene Faktoren berücksichtigt werden. Die folgende Übersicht hilft bei der Entscheidungsfindung:

| Finanzierungsform | Geeignet für | Typische Summen | Eigenkapitalwirkung | Mitspracherechte |

| Peer-to-Peer | Etablierte KMU, kurzfristige Projekte | 1.000€ – 250.000€ | Keine (Fremdkapital) | Keine |

| Business Angels | Start-ups, innovative Geschäftsmodelle | 25.000€ – 250.000€ | Stärkung (Eigenkapital) | Mittel bis hoch |

| Venture Capital | Wachstumsunternehmen mit Skalierungspotenzial | 500.000€ – 5 Mio. € | Starke Stärkung | Hoch |

| Crowdfunding | Produktentwicklung, Markteinführung | 10.000€ – 1 Mio. € | Variabel (je nach Modell) | Gering bis keine |

| Factoring | Unternehmen mit B2B-Forderungen | Abhängig vom Forderungsvolumen | Keine (Liquiditätseffekt) | Keine |

| Leasing/Mietkauf | Investitionen in Wirtschaftsgüter | 5.000€ – unbegrenzt | Bilanzentlastung | Keine |

| Revenue-Based | Wachsende Unternehmen mit Umsatz | 50.000€ – 2 Mio. € | Keine (Fremdkapital) | Keine |

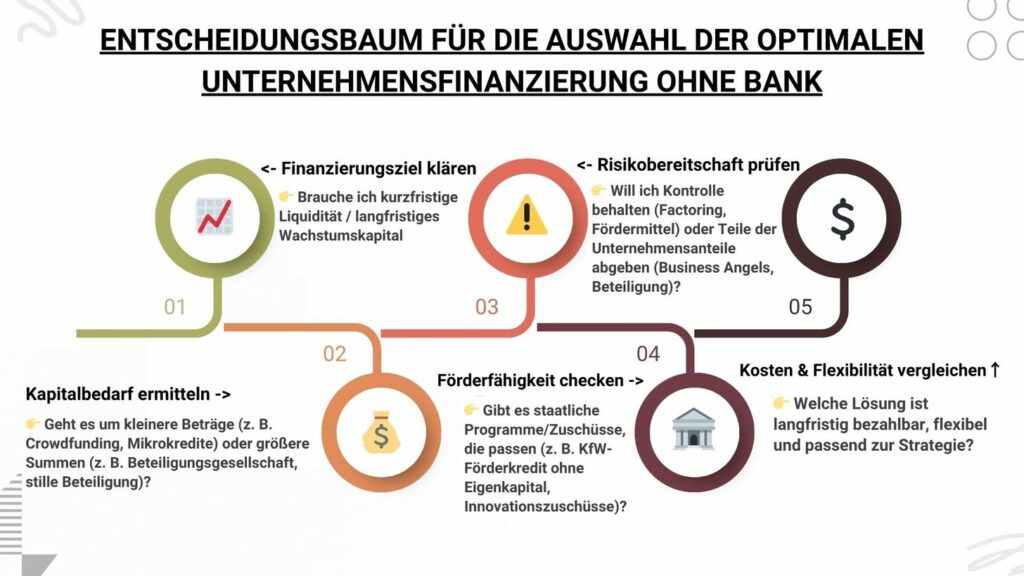

Entscheidungshilfe: Die richtige Finanzierung für Ihr Unternehmen

Ein strukturierter Entscheidungsprozess hilft bei der Auswahl der passenden Finanzierungsform

Die Wahl der richtigen Unternehmensfinanzierung ohne Bank hängt von verschiedenen Faktoren ab. Folgende Leitfragen helfen bei der Entscheidungsfindung:

1. Wofür benötigen Sie die Finanzierung?

<strong>Für Betriebsmittel/Liquidität: Factoring, Revenue-Based Financing, P2P-Kredite</p>

<strong>Für Investitionen in Ausrüstung: Leasing, Mietkauf

<p><strong>Für Wachstum/Expansion:</strong> Eigenkapitalbeteiligungen, Venture Capital, Crowdfunding

<strong>Für Produktentwicklung:</strong> Crowdfunding, Business Angels

</div>

“faq-question”>2. Wie ist Ihre Unternehmensphase?

3. Welche Rolle spielt die Unabhängigkeit?

Hohe Unabhängigkeit gewünscht: Factoring, Leasing, P2P-Kredite, Revenue-Based Financing

Bereitschaft zur Abgabe von Mitspracherechten: Business Angels, Venture Capital, Equity Crowdfunding

4. Wie ist Ihre Bilanzstruktur?

Stärkung des Eigenkapitals nötig: Beteiligungskapital, Mezzanine-Finanzierung

Bilanzentlastung gewünscht: Leasing, Factoring

Tipp: Oft ist eine Kombination verschiedener Finanzierungsformen die beste Lösung. So können Sie beispielsweise Leasing für Ihre Ausrüstung, Factoring für Ihre Forderungen und Beteiligungskapital für Ihr Wachstum nutzen.

Fazit: Vielfalt nutzen für eine solide Finanzierungsstrategie

Eine diversifizierte Finanzierungsstrategie reduziert Abhängigkeiten und erhöht die Flexibilität

Die Unternehmensfinanzierung ohne Bank bietet heute vielfältige Möglichkeiten, die oft besser auf die individuellen Bedürfnisse von Unternehmen zugeschnitten sind als traditionelle Bankkredite. Von Peer-to-Peer-Finanzierung über private Investoren, Crowdfunding bis hin zu innovativen Modellen wie Revenue-Based Financing – die Alternativen sind zahlreich und bieten spezifische Vorteile.

Eine zukunftsorientierte Finanzierungsstrategie sollte verschiedene Quellen kombinieren, um Abhängigkeiten zu reduzieren und maximale Flexibilität zu gewährleisten. Prüfen Sie regelmäßig Ihre Finanzierungsstruktur und passen Sie sie an veränderte Geschäftsbedingungen an.

Die richtige Wahl hängt von Ihren individuellen Unternehmenszielen, Ihrer aktuellen Phase und Ihren Präferenzen bezüglich Unabhängigkeit und Mitspracherechten ab. Lassen Sie sich bei Bedarf von Finanzierungsexperten beraten, um die optimale Strategie für Ihr Unternehmen zu entwickeln.

Bereit für Ihre alternative Finanzierungsstrategie?

Lassen Sie sich von unseren Experten beraten und finden Sie die optimale Finanzierungslösung für Ihr Unternehmen – maßgeschneidert, flexibel und zukunftsorientiert.