Herausforderungen bei der Unternehmenskauf Finanzierung

Ein Unternehmenskauf ist in der Regel mit erheblichen Investitionen verbunden. Neben dem eigentlichen Kaufpreis müssen oft weitere Kosten wie Beraterhonorare, Notarkosten und anfängliche Betriebsmittel finanziert werden. Zudem ist die Bewertung des Zielunternehmens komplex und der Kapitalbedarf schwer vorherzusagen.

Die richtige Finanzierungsstrategie ist entscheidend für einen erfolgreichen Unternehmenskauf

Unsicher bei der Finanzierung Ihres Unternehmenskaufs?

Lassen Sie sich von unseren Experten beraten und erhalten Sie eine maßgeschneiderte Finanzierungsstrategie für Ihren Unternehmenskauf.

Finanzierungsoptionen für den Unternehmenskauf

Bei der Finanzierung eines Unternehmenskaufs stehen verschiedene Optionen zur Verfügung, die je nach individueller Situation kombiniert werden können. Die Wahl der richtigen Finanzierungsstruktur hängt von Faktoren wie Unternehmensgröße, Branche und persönlicher Risikobereitschaft ab.

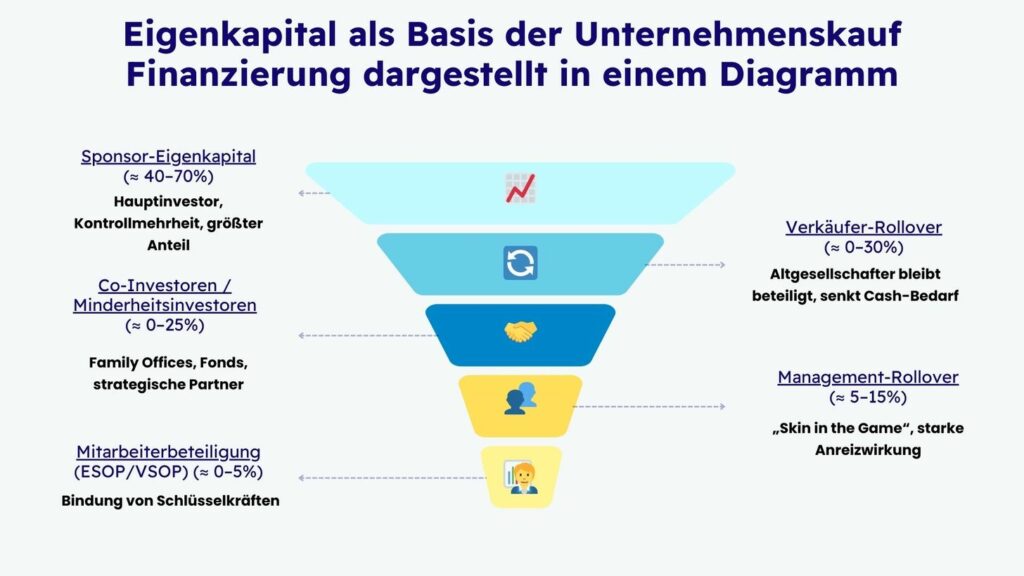

Eigenkapital: Basis jeder soliden Finanzierung

Eigenkapital bildet das Fundament einer stabilen Unternehmenskauf Finanzierung. Es signalisiert Banken und anderen Kapitalgebern Ihr persönliches Engagement und reduziert das Risiko einer Überschuldung.

Vorteile von Eigenkapital

- Keine Zins- und Tilgungsverpflichtungen

- Stärkere Verhandlungsposition gegenüber Banken

- Höhere finanzielle Flexibilität nach dem Kauf

- Reduziertes Risiko bei wirtschaftlichen Schwankungen

Nachteile von Eigenkapital

- Begrenzte Verfügbarkeit eigener Mittel

- Geringerer Leverage-Effekt

- Hohe Kapitalbindung in einem einzelnen Investment

In der Praxis erwarten Banken einen Eigenkapitalanteil von 10-30% des Gesamtkapitalbedarfs. Bei größeren Transaktionen (ab 1 Mio. Euro) kann dieser Anteil im unteren Bereich liegen.

Fremdkapital: Kredite und Darlehen

Fremdkapital in Form von Bankkrediten ist die häufigste Ergänzung zum Eigenkapital beim Unternehmenskauf. Verschiedene Kreditarten und Förderprogramme bieten flexible Möglichkeiten zur Finanzierung.

| Kreditart | Merkmale | Eignung für Unternehmenskauf |

| Klassischer Bankkredit | Individuell verhandelbar, hohe Sicherheitenanforderungen | Gut für etablierte Unternehmen mit stabilen Cashflows |

| KfW-Unternehmerkredite | Günstige Zinsen, lange Laufzeiten, tilgungsfreie Anlaufzeit | Ideal für Existenzgründer und Nachfolger |

| ERP-Kapital für Gründung | Bis 500.000 Euro, eigenkapitalähnliche Mittel | Gut für Käufer mit geringem Eigenkapital |

Für einen erfolgreichen Kreditantrag benötigen Sie in der Regel:

- Einen detaillierten Businessplan mit Finanzprognosen

- Nachweise über Ihre unternehmerische Erfahrung

- Ausreichende Sicherheiten (persönlich oder aus dem Zielunternehmen)

- Eine überzeugende Darstellung der Zukunftsperspektiven

Verkäuferdarlehen: Flexible Brückenfinanzierung

Ein Verkäuferdarlehen ist eine Finanzierungsform, bei der der Verkäufer einen Teil des Kaufpreises als Darlehen stundet. Dies signalisiert Vertrauen in die Zukunftsfähigkeit des Unternehmens und kann eine wichtige Finanzierungslücke schließen.

Typische Merkmale eines Verkäuferdarlehens:

- Laufzeit von 3-5 Jahren

- Marktübliche oder leicht darunterliegende Verzinsung

- Nachrangigkeit gegenüber Bankfinanzierungen

- Oft an Earn-Out-Vereinbarungen gekoppelt

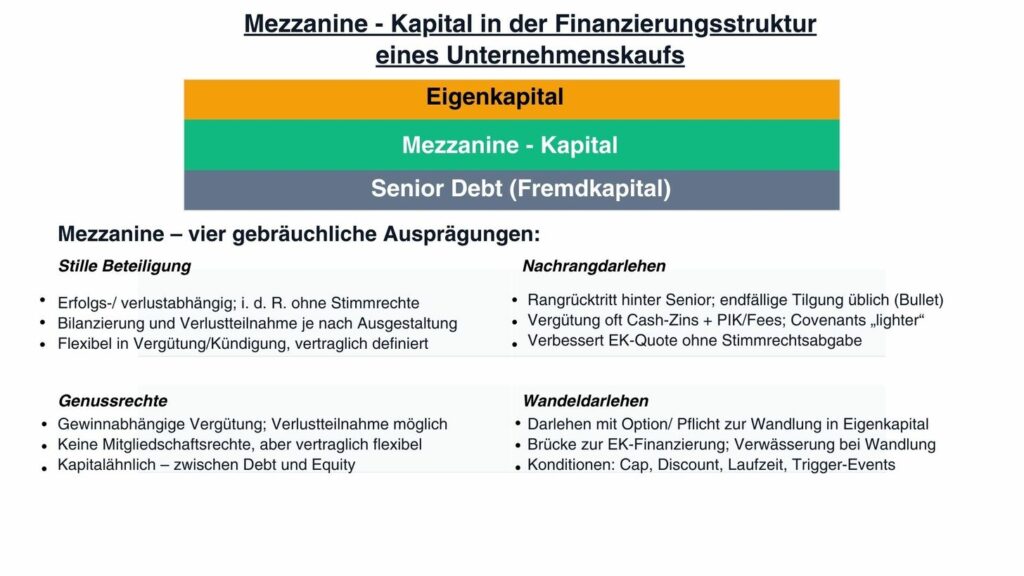

Mezzanine-Kapital: Zwischen Eigen- und Fremdkapital

Mezzanine-Kapital ist eine hybride Finanzierungsform, die Eigenschaften von Eigen- und Fremdkapital kombiniert. Es stärkt die Eigenkapitalbasis ohne Stimmrechtsabgabe und verbessert die Bonität bei Banken.

Formen von Mezzanine-Kapital:

- Stille Beteiligungen (typisch oder atypisch)

- Nachrangdarlehen

- Genussrechte

- Wandeldarlehen

Fördermittel und Zuschüsse

Öffentliche Förderprogramme können die Unternehmenskauf Finanzierung erheblich erleichtern. Sie bieten günstige Konditionen und teilweise nicht rückzahlbare Zuschüsse.

| Förderprogramm | Anbieter | Besonderheiten |

| ERP-Gründerkredit Universell | KfW | Bis 25 Mio. Euro, Haftungsfreistellung möglich |

| ERP-Kapital für Gründung | KfW | Eigenkapitalähnliche Mittel, tilgungsfreie Jahre |

| Bürgschaften | Bürgschaftsbanken der Länder | Absicherung bei fehlenden Sicherheiten |

| Regionale Wirtschaftsförderung | Bundesländer | Nicht rückzahlbare Zuschüsse möglich |

Vorbereitung der Unternehmenskauf Finanzierung

Eine gründliche Vorbereitung ist entscheidend für eine erfolgreiche Finanzierung. Folgende Schritte sollten Sie beachten:

Due Diligence: Grundlage jeder Finanzierungsentscheidung

Eine gründliche Due Diligence liefert die notwendigen Informationen für eine realistische Finanzplanung und minimiert Risiken.

Finanzielle Due Diligence

- Analyse der Jahresabschlüsse

- Prüfung der Liquiditätssituation

- Bewertung des Working Capital

- Identifikation von Investitionsstaus

Rechtliche Due Diligence

- Prüfung von Verträgen

- Analyse von Haftungsrisiken

- Bewertung von Rechtsstreitigkeiten

- Überprüfung von Schutzrechten

Operative Due Diligence

- Analyse der Geschäftsprozesse

- Bewertung des Managements

- Prüfung der Kundenstruktur

- Analyse der Wettbewerbsposition

Realistischer Finanzplan

Ein detaillierter Finanzplan ist das Herzstück jeder Unternehmenskauf Finanzierung. Er sollte alle relevanten Kosten und die geplante Finanzierungsstruktur enthalten.

Wichtige Bestandteile des Finanzplans:

- Kaufpreis des Unternehmens

- Transaktionskosten (Berater, Notar, etc.)

- Investitionsbedarf nach der Übernahme

- Betriebsmittelbedarf für die ersten Monate

- Geplante Finanzierungsquellen mit Konditionen

- Liquiditäts- und Ertragsplanung für 3-5 Jahre

Vertrauensaufbau bei Kapitalgebern

Der Aufbau von Vertrauen bei potenziellen Finanzierungspartnern ist ein entscheidender Erfolgsfaktor. Präsentieren Sie Ihr Vorhaben professionell und transparent.

Tipps für erfolgreiche Bankgespräche:

- Bereiten Sie eine prägnante Präsentation vor

- Zeigen Sie Ihre unternehmerische Kompetenz

- Stellen Sie einen realistischen Businessplan vor

- Kommunizieren Sie Risiken offen und ehrlich

- Präsentieren Sie konkrete Maßnahmen zur Risikominimierung

Der optimale Finanzierungsmix für Ihren Unternehmenskauf

Die richtige Kombination verschiedener Finanzierungsquellen ist entscheidend für eine stabile und zukunftsfähige Unternehmenskauf Finanzierung. Je nach Unternehmensgröße, Branche und persönlicher Situation kann der optimale Mix unterschiedlich aussehen.

Beispiel: Finanzierungsstruktur für einen mittelgroßen Unternehmenskauf

| Finanzierungsquelle | Anteil | Vorteile |

| Eigenkapital | 30% | Solide Basis, keine Zinsbelastung |

| KfW-Unternehmenskredit | 40% | Günstige Konditionen, lange Laufzeit |

| Verkäuferdarlehen | 20% | Flexible Rückzahlung, Vertrauenssignal |

| Mezzanine-Kapital | 10% | Stärkung der Eigenkapitalbasis |

Faktoren, die den optimalen Finanzierungsmix beeinflussen:

- Unternehmensgröße und Kaufpreis

- Cashflow-Situation des Zielunternehmens

- Verfügbare Sicherheiten

- Branchenspezifische Risiken

- Persönliche Risikobereitschaft

- Geplante Entwicklung nach der Übernahme

Risiken und Fallstricke bei der Unternehmenskauf Finanzierung

Bei der Finanzierung eines Unternehmenskaufs lauern verschiedene Risiken, die Sie kennen und vermeiden sollten.

Typische Fehler bei der Finanzierung

- Überschuldung: Zu hoher Fremdkapitalanteil kann die Liquidität gefährden

- Unterschätzung des Kapitalbedarfs: Vergessene Kosten führen zu Finanzierungslücken

- Zu kurze Kreditlaufzeiten: Hohe Tilgungsraten belasten die Liquidität

- Vernachlässigung von Betriebsmitteln: Fehlende Liquidität für das operative Geschäft

- Mangelnde Flexibilität: Keine Reserven für unvorhergesehene Entwicklungen

Strategien zur Risikominimierung

Mit der richtigen Vorbereitung und Strategie können Sie viele Risiken minimieren:

- Realistische Unternehmensbewertung durchführen

- Ausreichende Liquiditätsreserven einplanen

- Finanzierungsstruktur mit Flexibilität gestalten

- Tilgungsfreie Anlaufzeiten vereinbaren

- Sondertilgungsoptionen sichern

- Professionelle Beratung in Anspruch nehmen

Fallbeispiel: Erfolgreiche Unternehmenskauf Finanzierung

Das folgende Beispiel zeigt, wie ein mittelständisches Unternehmen erfolgreich übernommen wurde.

Übernahme eines Maschinenbauunternehmens

Ausgangssituation: Ein erfahrener Ingenieur möchte ein Maschinenbauunternehmen mit 25 Mitarbeitern und einem Jahresumsatz von 3,5 Mio. Euro übernehmen. Der Kaufpreis beträgt 1,2 Mio. Euro.

Finanzierungsstruktur:

- Eigenkapital: 300.000 Euro (25%)

- KfW-Unternehmenskredit: 500.000 Euro (42%)

- Hausbank-Darlehen: 200.000 Euro (17%)

- Verkäuferdarlehen: 200.000 Euro (17%)

Besonderheiten:

- Tilgungsfreie Zeit von 12 Monaten

- Bürgschaft der Bürgschaftsbank für einen Teil des Bankkredits

- Earn-Out-Komponente für den Verkäufer

- Schrittweise Übergabe über 6 Monate

Erfolgsfaktoren:

- Detaillierter Businessplan mit realistischen Prognosen

- Frühzeitige Einbindung von Finanzierungsexperten

- Gründliche Due Diligence vor der Übernahme

- Transparente Kommunikation mit allen Beteiligten

Fazit: Der Weg zur erfolgreichen Unternehmenskauf Finanzierung

Die Finanzierung eines Unternehmenskaufs ist komplex, aber mit der richtigen Vorbereitung und Strategie machbar. Eine ausgewogene Mischung aus Eigenkapital, Fremdkapital und alternativen Finanzierungsformen bildet die Basis für eine erfolgreiche Übernahme.

Wichtige Erfolgsfaktoren sind:

- Gründliche Vorbereitung und realistische Planung

- Professionelle Beratung durch Experten

- Ausgewogene Finanzierungsstruktur

- Transparente Kommunikation mit Finanzierungspartnern

- Berücksichtigung von Risiken und Unvorhergesehenem

Nehmen Sie sich ausreichend Zeit für die Planung Ihrer Unternehmenskauf Finanzierung (am Besten mit einer Checkliste) und scheuen Sie nicht davor zurück, professionelle Unterstützung in Anspruch zu nehmen. Eine solide Finanzierung ist der Grundstein für den langfristigen Erfolg Ihres Unternehmenskaufs.

Bereit für Ihren Unternehmenskauf?

Unsere Experten unterstützen Sie bei der optimalen Finanzierung Ihres Unternehmenskaufs – von der ersten Planung bis zum erfolgreichen Abschluss.